【フィボナッチ】を使ったテクニカル分析!リトレースメントだけじゃない!

目次

チャートには「フィボナッチ」というインジケーターがあります。MT4ではワンクリックで使える「リトレースメント」の他4種類、他会社では8種類のフィボナッチを使用できるチャートもあります。なかなか馴染みがない、というトレーダーも多いかもしれません。中でも多く使われるのは、「リトレースメント」それ以外では「エクスパンション」や「ファン」あたりかと思われますが、他のフィボナッチも魅力満載です。フィボナッチの不思議な世界を、ぜひトレードにも活かしてください。

FXチャートにおけるフィボナッチとは?

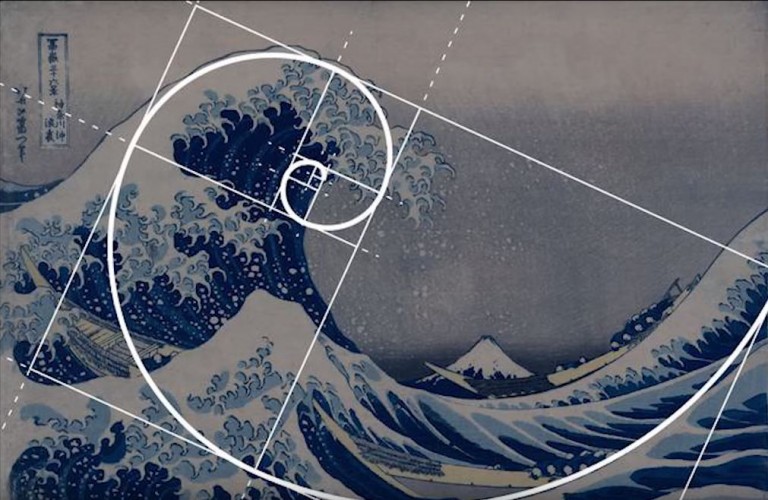

フィボナッチはあらゆる生物、自然や絵画の中に存在する神秘的な「自然と生命の数の法則」です。画像は著名な葛飾北斎(1760-1849)の『冨嶽三十六景:神奈川沖浪裏』にフィボナッチ黄金比を重ねています。北斎がフィボナッチ黄金比を知っていたのかは不明ですが、誰が見ても「好ましい」構図を理解しているのは、やはりスゴイことですね。北斎の他にも有名な『モナリザ』など数多くの芸術にも、フィボナッチ黄金比が見られるのは広く知られているところです。

フィボナッチは「数の法則」で、大学入試の数学でも扱われますし、映画の中で暗号として使われるなどもありましたので「知ってる」という人もいるかもしれませんね。

芸術だけでなく、自然の中にあるものが、どうしてチャートに関係してくるのでしょうか? 相場は取引によって上下しますが、取引を行っているのは「人」であり、やはりトレーダーも無意識にでも「好ましい」ところを自然とチョイスしているからでしょう。

フィボナッチは基本、フィボナッチ「数」「数列」「級数」「比率」「黄金比」という言葉で表されます。インジケーターのフィボナッチは「比率」に基づいて表示されているものが多いです。

フィボナッチ比率は、数列を比率に表したもので「0.618」「0.382」…などといった数字が算出されます。この比率がもっとも「落ち着く」「しっくりくる」比率となっており、これをテクニカル分析にも応用したのです。

フィボナッチインジケーターの種類

証券会社によって使えるチャートは違うため、フィボナッチの種類にも違いがありますが、世界中で使用されているMT4に搭載されているものが標準になるのではないかと考えます。こちらには簡単なポイントのみを紹介します。下記に代表的なものを詳しく記載しますのでご覧ください。

リトレースメント:一定期間の安値と高値を結んで、押し目(戻り)を測ります。

エクスパンション:相場の伸びしろを予測します。

ファン:綺麗なトレンドが発生している時に使う、時間と価格に注目したラインです。

チャネル:トレンドラインとチャネルラインを引き、ブレイクした時に目標値を測ります。

アーク:リトレースメントと似ていますが、こちらは円弧状に捉えます。

以上がMT4に搭載されている5つのフィボナッチインジケーターです。以下は搭載されているチャートがあるので紹介しておきます。

タイムゾーン:トレンド転換を予測するために使いますが、いつごろ起こるのか時間を予測します。

グリッド:価格的な要素と、時間的な要素をフィボナッチ比率を用いてグリッドにしています。

他にもチャートによって、フィボナッチはさまざまな工夫がされて提供されています。

フィボナッチの有効的な使い方:手法

フィボナッチはレジスタンス&サポートとして使われますが、あくまで「目安」に過ぎません。エントリーにはやはり十分な注意が必要なので、50%や61.8%のラインに到達したから「ここで反転するだろう」と安易にポジションを持つものではなく、必ず反転を確認してからエントリーするようにしましょう。

下の画像は「リトレースメント」と「タイムゾーン」を表示した、AUD/USD週足です。

リトレースメントは、使用しているトレーダーも多く、トレンドに対しての押し目(戻り目)ポイントを見ています。トレンドの高値・安値を結ぶだけでラインが表示されるので、あとはどこで反転するのかを予想していきます。これはエントリーポイントとして、かなり有効的なラインです。「なんでここで反応するんだろう?」と思った時はリトレースメントを引いてみると気付くことがあります。今回は38.2%の〇で反応していますね。

タイムゾーンは「転換点や天井・底値がいつ頃にくるのか?」の目安になります。引き方に決まりはありませんが、トレンドの始まりを起点にして高値・安値で決めるのが一般的です。ピタリとそこから次のスパンが始まるわけではありませんが、大きく離れることがありません。タイムゾーンは、比率ではなく「数列」が用いられています。フィボナッチ数列を簡単に記載すると、

1 1 2 3 5 8 13 21。。。 1+1を始まりとして、左の2つの数字を足した数が続きます。これが「フィボナッチ数列」になります。

リトレースメントなどに使われている比率は、隣り合った数列の比の値を求めたものです。そして「1.618」「0.618」というのが「黄金比」と言われています。

次の画像は「エクスパンション」と「ファン」を表示しています。リトレースメント38.2%で反発した後、ファンでのレジスタンス&サポートで反発している動きがわかりますね。

フィボナッチインジケーターのラインの引き方は、基本として高値・安値を基準として起点を決めますが、トレーダーの視点があったり、またどのラインで反発するかが不明であるため「目安」の域を出ません。

こちらの画像では、エクスパンションは週足(2020年3月下旬から)の上昇に対して引いています。上昇起点☆から一つ目の転換点まで引いて、仲値はとくに触らずデフォルトのままになっています。やはりトレンド転換なども不思議とエクスパンションラインであることが多く、特に上位時間足の261.8%、161.8%は決済する人や転換を狙ったエントリーも多く入るので、注目すべきポイントになります。

ファンは直近安値から高値を起点に、まず上昇に対して引いています。その高値から安値(リトレースメントで反応した38.2%)で下降を引きました。

画像で見てわかるとおり、〇はエクスパンションでのレジスタンス&サポート、〇はファンのレジスタンス&サポートが効いています。組み合わせることで、安心してチャートを眺めることができそうですね。

では、下位時間足でフィボナッチは使えるのでしょうか? チャートは上位時間足をメインにして、下位時間足で構成されていきますので、代表的なリトレースメントやエクスパンションのレジスタンス&サポートは効くようです。デイトレードで使うならば、日足(または4時間足)で引いて「しっくり」くれば効果はあるといえます。

次の画像は「チャネル」と「グリッド」を、EUR/USD週足に引いています。すべてのラインを表示すると煩わしいので、必要なラインを残すようにしています。グリッドはタイムゾーンに似ていますが、こちらは比率を用いています。

「チャネル」では☆を起点にトレンドライン、チャネルラインを決めました。現在チャネルラインにタッチしていますが、やはりハッキリとトレンド転換のサインが出ない限りエントリーはできず、下目線は続くチャートです。これからグリッド138.2%或いは161.8%あたりまでは様子見にした方がいいかもしれません。

フィボナッチとエリオット波動

チャート分析の基本であるエリオット波動は、フィボナッチ数列が数学的根拠になっている理論であるため、とても相性が良い組み合わせになります。

エリオット波動理論は、パターン・比率・時間の3つの原理原則から構成されています。基本の波のパターンは8波動、フラクタル構造が作られているので分解すると34波動…などはフィボナッチ数列であり、また比率が大きく関わっています。下の図はあくまで理想形ではありますが、フィボナッチリトレースメントやエクスパンションを引くと、当てはまっていることが多いです。

上の図を解説すると、起点から推進1波を「1」とすると修正2波までの戻りは「61.8%」、推進3波は138.2%~161.8%で1波より長く伸びていきます。推進3波を「1」とすると修正4波までの戻りは「38.2%」になるのが理想です。

エリオット波動を駆使するトレーダーも多いので、フィボナッチで反発するのは必然のことかもしれませんね。

フィボナッチの美しさ:まとめ

以上のように、フィボナッチインジケーターは非常に有効的ではありますが、必ずしも「絶対」ではありません。下位時間足よりも上位時間足のほうが信憑性はありますので、トレードでは基本となる「マルチタイムフレーム分析」で環境認識をすることが必ず必要になります。そして、フィボナッチなどのインジケーターで反発などがきちんと表れるチャートに焦点をあててトレードすることが勝利につながります。

トレーダーたちは、判断しやすいチャートでトレードをしています。そのようなチャートでは動きがはっきりして見やすく、あまり悩まなくてもいいようなチャートになります。判断に苦しむようなチャートでは参加者が少ないため余計混乱したチャートになるものです。

上記したように無意識にでも「しっくり」くるフィボナッチインジケーターを使用することで、そのことが深く理解できるようになるでしょう。